こんにちは、ギフトです

今回は、主に3つの決算書類の1つ、キャッシュフロー計算書です

上場企業にキャッシュフロー計算書の開示が義務化されたのって、2000年3月期からなので、まだ歴史としては浅いです(非上場企業には作成義務なし)

で、財務三表のうち、最も馴染みがないのもこのキャッシュフロー計算書といって間違いないです

読める人は少ないんじゃないでしょうか。

実際、人材開発会社で上場企業の社員向けに様々なマネジメント研修を提供していましたが、誰もが知る会社の社員でもキャッシュフロー計算書はほとんど初学者でしたから

とはいえ、読むポイントは1つだけ

難しくないので、理解していきましょう

キャッシュフロー計算書の前に、キャッシュフローのお話

「キャッシュフロー」とは、企業の現金の流れのことをいいます

企業が商品製造のために原材料を購入した場合、代金の支払いが必要になります

また、商品を販売し、代金を回収すると手元にお金が入ります

このように、企業活動で生じるお金の出入りを、キャッシュフローと呼びます

入るお金をキャッシュインフロー、出るお金をキャッシュアウトフローといいます

●近年キャッシュフローが重視されています。なんででしょう?

キャッシュフローが重視される背景には、資金ショートの問題があります

資金ショートとは、手元の現金や預金、すなわちキャッシュが減少し、企業活動に必要な運転資金が足りなくなることです

たとえ会計上では利益のある黒字経営であっても、資金ショートをおこすと黒字倒産の危険性があります

倒産のリスクを避けるためには、キャッシュフローを意識し、運転資金を十分に確保する経営が必要なためです

●黒字でも倒産って実際のところありえるの?

黒字倒産の定義は、損益計算書上、利益がプラスである会社が、資金繰りの関係で倒産してしまうことです

売り上げた売掛金をいつまでたっても回収できないなどといったことで、会計上売上が上がっていてもキャッシュがないってことはありえます

黒字であっても、存続していくために十分な資金がない場合は倒産します

逆にたとえ赤字であっても、資金調達さえすることができれば、会社を存続することが可能です

●キャッシュの実態を損益計算書でどのように把握できるのでしょうか?

損益計算書ではキャッシュの実態は把握できないんです

従来、企業の経営状況の把握には損益計算書が多く利用されてきました

損益計算書では企業の利益が計算されているためです

ただし、損益計算書は利益の発生時点で金額が計上されるため(発生主義会計)、実際のキャッシュの流れとは乖離が生じてしまいます

例えば、1月に200万円の商品を掛け販売したとします

だいたい法人取引の場合は、翌月の2月末に200万円の売掛金を回収します

損益計算書では1月に200万円の売上が計上されますが、1月時点で手元に入るキャッシュはありません

実際には、2月末になってようやくキャッシュが増えることになります

このように、損益計算書では実質的なお金の流れを見ることができません

経営管理上、キャッシュフローの把握により、手元資金の状況を掴む必要があります

キャッシュフロー計算書の構造を理解する

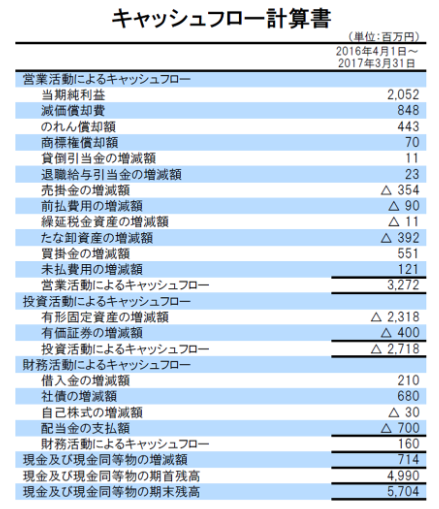

一般的なキャッシュフロー計算書の構造はこんなふうになっています。

キャッシュフロー計算書は、期首にどのくらいの現金があって、期末にどのくらい残っているかという現金の流れをつかめます

もう一度、見ていただきますと、キャッシュフロー計算書は、3つのカテゴリーに分かれています

● 営業活動によるキャッシュフロー(CF)

● 投資活動によるキャッシュフロー(CF)

● 財務活動によるキャッシュフロー(CF)

です

1.営業活動によるキャッシュフロー

これは、本業によって増えたり減ったりしたキャッシュフローを指します

もう一度、キャッシュフロー計算書をみていただくと、

一番上に当期純利益2,052とあります

これが当期にいろいろな費用や税金を支払って残った利益です。これが起点になります

それ以降、減価償却費、のれん償却額、貸倒引当金の増減額、、、、未払費用の増減額まで10行並んでいます

その10行の項目の数字を足し引きすると、営業活動によるキャッシュフローは3,272となり、2,052から1,220増えています

さて、補足として、営業活動によるキャッシュフローの主だった項目を解説します

ちょっと難しければ、ふ~ん、と読み流してください

● 減価償却費

減価償却費というのは、現金支出を伴わない費用なんです

損益計算書では、費用として計上しているため、足し戻します(図では848のプラス)

●売掛金の増加額

売掛金というのは、まだ現金として回収できていないものです

損益計算書では、売上として計上しているため、未回収分を差し引きます(図では354のマイナス)

●たな卸資産の増加額

たな卸資産というのは在庫です

販売されていない在庫はキャッシュとしてマイナス(差し引く)します(図では392のマイナス)

●買掛金の増加額

買掛金というのは、まだ支払っていないものです

支払っていない買掛金分は、現金として残っているので、キャッシュとして足し戻します(図では551のプラス)

2.投資活動によるキャッシュフロー

本業がキャッシュフローを生むための投資(種まき)、および投資からの回収や売却によるキャッシュフローを指します

改めてキャッシュフロー計算書をみていただくと、

図では、有形固定資産の増減額がマイナス2,328、有価証券の増減額がマイナス400となっています

これは有形固定資産、有価証券に投資してキャッシュがマイナスになっていることを表しています

一方、この図には載っていませんが、プラスになる場合もあります

固定資産を売却してキャッシュが入ってきた場合なんかが該当します

3.財務活動によるキャッシュフロー

これは資金提供者との資金の取引によって増減するキャッシュフローを指します

お金を借りればプラス、返せばマイナスです

また、配当金を支払えばマイナス、増資をすればプラスといった具合です

図では、借入金で210のプラス、社債で680のプラス、自己株式を購入して30のマイナス、配当金を支払って700のマイナス

トータルでは160のプラスとなっています

いったんカテゴリー毎の確認はおしまいです

フリーキャッシュフロー

フリーキャッシュフローという概念も大事なので、このタイミングでちょっと補足します

3つのキャッシュフローのうち、営業CF、投資CFを足したものをフリーキャッシュフロー(FCF)といいます

営業CFと投資CFは会社本来の事業でのお金の出入りのため、FCFがプラスなら、本来の事業活動によってお金を生み出したといえます

逆にマイナスになってしまったら事業で不足した資金を外部から調達する必要が出てきます

過去に十分なキャッシュがあればよいですが、マイナスの状態が続くと財務が悪化します

実際にキャッシュフロー計算書を読み解く

はい、いよいよ大詰めです

この記事の冒頭に、読むポイントは1つと書きました

ポイントはカテゴリーごとに分けて読む、です

キャッシュの増減額を、営業活動、投資活動、財務活動に分けて把握し、キャッシュの増減の状態によって、会社の状況をつかみます

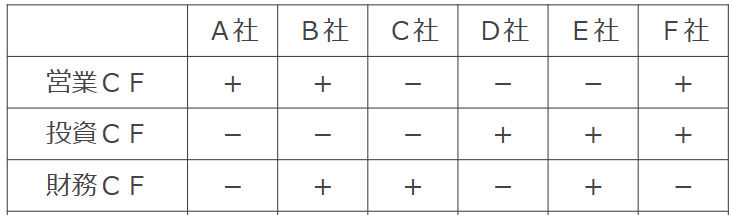

ここで例を示します

A社からF社までの6社が、それぞれのカテゴリーでのキャッシュ増減を表したものです

● A社:営業CFがプラス、投資CFがマイナス、財務CFがマイナス

本業でプラスのキャッシュを生み出し、いろんな投資をしてマイナス、返済や配当金支払いもきちんとしていてマイナス

実は、これが最も望ましい状況といえます 評価:◎

● B社:営業CFがプラス、投資CFがマイナス、財務CFがプラス

本業でプラスのキャッシュを生み出し、いろんな投資をしてマイナス。財務CFがプラスということは、借入や増資等で資金調達をしているので、より積極的に攻めの経営をしていこうとみて取れます

決して悪くはないです 評価:〇

● C社:営業CFがマイナス、投資CFがマイナス、財務CFがプラス

本業であまり稼げてなくて、投資をしている、財務CFもプラスなので資金調達もしている

というのは、大きな成長を目指すスタートアップに多く見られるタイプです

営業CFがどの時点でプラスに転じるか、が関心どころで、この時点では評価:△

● D社:営業CFがマイナス、投資CFがプラス、財務CFがマイナス

この状態は結構ヤバいと見ます 評価:×

まず本業で稼げていない。投資CFがプラスということは資産を売却している。

財務CFがマイナスということは、資金提供者に返済している状況。

貸してももらえない可能性もありますね

● E社:営業CFがマイナス、投資CFがプラス、財務CFがプラス

本業で稼げず、資産を売却し、外部から資金調達しています

調達できるだけD社よりマシかもしれません 評価:△か×

● F社:営業CFがプラス、投資CFがプラス、財務CFがマイナス

本業でFCプラスなのがよいです

投資CFがプラスなので、資産を売却し、財務CFがマイナスなので、返済しています。

財務状況改善を図る企業に見られるタイプです 評価:△

それでは、練習で見てきたキャッシュフロー計算書の企業はどうでしょう?

営業CFは大きくプラスです

投資CFはマイナスです

財務CFはちょっとプラスです

これは例でみてきたB社にあたりますね。まぁ財務CFは大きなプラスではないですが、

借入と社債発行で資金調達をしています

やはり本業での営業活動でしっかりキャッシュが増えているので状況は良く、より積極投資をねらっているのかな、と推測できます

このようにカテゴリーごとにキャッシュの増減を確認し、それを統合して、メッセージを導き出すのが読むコツです

以上で、キャッシュフロー計算書の読み方の解説はおしまいです

※その他の関連記事はこちら↓↓↓